یکی از استراتژیهای معاملاتی مرسوم و ایدهآل برای بسیاری از معاملهگران مبتدی، سوئینگ تریدینگ (Swing Trading) یا معاملات نوسانی است که فرصتهای کسب درآمد مختلفی را در اختیار کاربران قرار میدهد. سوئینگ تریدینگ در تمام بازار قیمت ارز دیجیتال، فارکس و سهام کاربرد دارد و در صورتی که از این استراتژی به درستی استفاده شود، سود دریافت شده نیز افزایش مییابد. هدف از انجام این معاملات نوسانی، کسب سودهای کوچک در بازههای زمانی کوتاه مدت و تسلط بر بخش بزرگی از تغییرات قیمت است و تریدرهای سوئینگ از تحلیل تکنیکال و فاندامنتال برای یافتن موقعیتهای بهتر برای خرید و فروش و معامله استفاده میکنند. این استراتژی به دلیل برخورداری از افق زمانی قابل کنترل، محبوبیت زیادی در میان معاملهگران و تریدرها دارد و با شناخت درست آن، میتوان معاملات پرسودی انجام داد؛ اما چگونه میتوان از سوئینگ تریدینگ استفاده کرد و و این روش معامله چه مزایایی دارد؟ در ادامه این مطلب از وبلاگ کریپتوباز، با دیدی عمیق و جامع، به بررسی Swing Trading میپردازیم.

آشنایی با سوئینگ تریدینگ

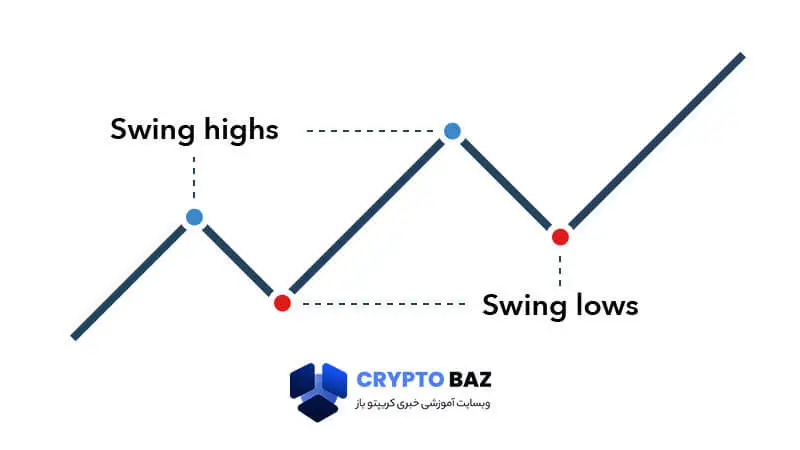

سوئینگ تریدینگ (Swing Trading) یا معاملات نوسانی، نوعی از معاملات هستند که تریدرها در بازه چند روزه الی چند هفتهای، سودهای کوتاه مدتی را به دست میآورند. کسب حداکثر سود از پتانسیل حرکتی قیمت، ویژگی اصلی این استراتژی است و برخی تریدرها به دنبال استفاده از ارزهای دیجیتال پرنوسان و برخی دیگر به دنبال ارزهایی با نوسانات کمتر هستند. تنها هدف تریدرهای سوئینگ موفق، کسب سود از حرکت قیمتی است و پس از اینکه سود خود را به دست میآورند، به دنبال موقعیتهای دیگری میروند. Swing Trading را میتوان در بازارهای دارای معاملات فراوان، بهترین روش و استراتژی قلمداد کرد. در حالتی که یک روند قوی در طول یک تایم فریم بالاتر وجود داشته باشد، فرصتهای سوئینگ تریدینگ قابل توجهی خود را نشان میدهند و تریدرها از این طریق میتوانند بیشترین بهره را از نوسانات قیمتی به نفع خود رقم بزنند.

نحوه کار سوئینگ تریدینگها چگونه است؟

در معاملات نوسانی، تریدرها در تلاش هستند تا از نوسان قیمت کسب درآمد کنند و به همین دلیل دائما در حال رصد کردن نمودارها هستند و نوسانات قیمت چندین روز الی چندین هفته را بررسی و تحلیل میکنند. این موضوع نشان میدهد که تریدر سوئینگها لازم نیست بازار را بهصورت لحظهای و یا ساعتی تحلیل کنند و هر زمان که بازار از لحاظ مالی به نفع آنها باشد، سرمایه گذاری خود را انجام میدهند. با توجه به این موضوع، میتوان گفت که تریدر سوئینگها در مقایسه با معاملهگران روزانه بیشتر و در مقایسه با سرمایه گذاران بلندمدت، کمتر در پوزیشن خود باقی میمانند. با توجه به مقدار ریسک و سودی که در معاملهها وجود دارد، تریدرها بازه زمانی معامله خود را مشخص میکنند و میتوانند با استفاده از ابزارها و کندلهای مختلف، بازههای زمانی 2 الی چند هفتهای را مشخص کنند. اخبار و اطلاعاتی که در بازار منتشر میشوند، ممکن است بهصورت طولانی مدت در بازههای ذکر شده تاثیر داشته باشند و افرادی که از سوئینگ تریدینگ استفاده میکنند، باید بر تحلیل فاندامنتال مسلط بوده و از اخباری که درباره بازار یا داراییهای و پورتفولیو این افراد است اطلاع داشته باشند.

آموزش سوئینگ تریدینگ

تریدرهایی که قصد دارند از استراتژی سوئینگ تریدینگ استفاده کنند، باید گامهایی را در جهت انجام معاملات با این روش طی نمایند. در ادامه این گامها را بررسی میکنیم.

بررسی روند کلی در سوئینگ تریدینگ

در گام اول، تریدرها باید از تحلیلهای گوناگونی برای بررسی روند صعودی و نزولی بازار و داراییها بپردازند. در این گام، تریدرها باید بازههای زمانی هفتگی یا حتی ماهانه را بر روی نمودار مشخص نمایند.

بررسی دقیق سیگنالهای برگشت روند

بررسی عمیق سیگنالهای برگشت به تریدرها کمک میکند بهترین نقطه را برای شروع معامله پیدا کنند. در گام دوم، تریدرها میتوانند از حرکت قیمت، بیشترین سود را به دست بیاورند که برای این کار، باید نمودارها را با دقت زیاد تحلیل کنند تا به نتیجه برسند.

شناسایی بهترین نقطه برای ورود به معامله

در گام سوم، هنگامی که تریدر با دقت فراوان سیگنالهای برگشت روند را بررسی میکند، باید یک بار دیگر بر روی نمودار تمرکز کند. تریدری که در حال تحلیل است، با زوم کردن نمودار به دنبال پیدا کردن بازههای زمانی کوتاه میگردد تا بتواند از این طریق به سوئینگ تریدینگ ورود کند. برای اینکه تریدر در روند تحلیل با خطا و مشکلی مواجه نشود، باید از تحلیل بنیادی، تحلیل تکنیکال و در حالت کلی بررسی احساسات بازار استفاده کند.

بررسی قیمتها

معمولا تریدرهایی که از Swing Trading استفاده میکنند، به دنبال این هستند که بتوانند از نوسانات بزرگ بازار سود کسب نمایند. در گام چهارم، برای اینکه تریدرها بتوانند محدودیتهای خطرناک را شناسایی کنند و به آن محدودیتها وارد نشوند، از فیبوناچی اکستنشن (Fibonacci Extension)، سطوح فیبوناچی اصطلاحی (Fibonacci retracement) و خط حمایت و مقاومت استفاده میکنند. هنگامی که تریدرها به سطح مقاومت نزدیک شوند، میتوانند داراییهای خود را به فروش برسانند و به سود برسند. همچنین لازم به ذکر است که تریدرها بر اساس تحلیلهایی که انجام میدهند، پوزیشن خود را حفظ کرده و باعث افزایش حجم آن میگردند.

تعیین حد ضرر

در گام پنجم و پایانی، تریدرها با استفاده از استراتژی حد ضرر میتوانند ریسک معامله را مدیریت کنند و ضرر را تا حد قابل توجهی کاهش دهند. حد ضرر در معاملات تریدینگ سوئینگ، بسیار کمک کننده است و کارشناسان کریپتوباز پیشنهاد میکنند برای کسب سود در این معاملات، تریدرها حد ضرر را 2 الی 5 درصد در نظر بگیرند. البته این درصد کلی است و تریدرها باید در جریان معاملهای که آن را انجام میدهند، درصد را مشخص نمایند. بنابراین، میتوان گفت تریدرها با در نظر گرفتن درجه تحمل ریسک و شرایط بازار و بطور مثال نوسانات قیمت لحظه ای اتریوم ETH وجود دارد، میتوانند حد ضرر را تعیین کنند.

اندیکاتورهای سوئینگ تریدینگ

اندیکاتورها یکی از ابزارهای مهم برای تحلیل هستند و از محاسبات دقیق ریاضی استفاده میکنند تا بتوانند بازار را بررسی نمایند. بررسیهای به دست آمده باعث میشود تا معاملهگر تصمیم معاملاتی درستی بگیرد. اندیکاتورهای تحلیل تکنیکال به تریدرها کمک میکند تا روند صعودی و نزولی بازار را بهصورت دقیق بررسی کنند. در ادامه مهمترین اندیکاتورهای سوئینگ تریدینگ را بررسی میکنیم.

اندیکاتورهای تشخیص روند در سوئینگ تریدنگ

این اندیکاتورها به معاملهگران کمک میکنند تا حرکت بازار را بررسی نمایند. تریدرها با استفاده از این اندیکاتورها، متوجه جهت حرکت بازار یا عدم حرکت آن میشوند و بسیاری از افراد اندیکاتورهای تشخیص روند را برای خنثی کردن نوساناتی مثل نوسانات قیمت دوج کوین DOGE موجود به کار میبرند.

اندیکاتور مومنتوم در سوئینگ تریدینگ

اندیکاتور مومنتوم (Momentum) در سوئینگ تریدینگ، حرکت روند را مورد بررسی قرار میدهد. کاربرد اندیکاتور Momentum برای نمایش میزان مقاومت و قوی بودن روند است. تریدرها برای اینکه اطمینان یابند در حرکت روند تغییری رخ میدهد یا نه، از این اندیکاتور استفاده میکنند. همچنین برای اینکه سطوح اشباع خرید و فروش معاملهگران مشخص شود، تریدها از اندیکاتور مومنتوم استفاده میکنند.

اندیکاتور حجم معاملات در سوئینگ تریدینگ

معاملهگران برای بررسی حجمم معاملات از این اندیکاتور استفاده میکنند. اندیکاتور حجم معاملات (Volume) میتواند میزان فعالیت خرید و فروش تریدرها را در یک بازه زمانی مشخص با جزئیات دقیق نمایش دهد.

تایم فریم معاملاتی در سوئینگ تریدینگ چیست؟

آن دسته از معاملهگرانی که از سوئینگ تریدینگ برای یافتن بهترین زمان خرید و فروش ارزهای دیجیتال استفاده میکنند، اغلب با چارتهای تایم فریم متوسط یا بالا مواجه میشوند. در این استراتژی، چارت روزانه به عنوان ارزشترین تایم فریم سوئینگ تریدینگ شناخته میشود؛ اما لازم به ذکر است که استراتژی سرمایه گذاران نیز میتواند متفاوت باشد. در حالت کلی، میتوان گفت تایم فریم معاملاتی در سوئینگ تریدینگ، به حجم روند بستگی دارد که تریدرها به دنبال کسب آن هستند.

استراتژیهای سوئینگ تریدینگ

از برخی استراتژیها، برای پیادهسازی معاملت سوئینگ تریدینگ استفاده میکنند که به کار بردن آنها باعث میشود تا معاملهگران، یک معامله پر سود را تجربه نمایند. در ادامه، مهمترین استراتژیهای معاملات نوسانی را بررسی میکنیم.

استراتژی کراس اوور در سوئینگ تریدینگ

کراس اوور (Cross Over) به عنوان یک نقطه از نمودار معاملاتی محسوب میشود. در این استراتژی، برخورد قیمت یک دارایی و یک اندیکاتور شکل میگیرد و حتی این دو میتوانند از یکدیگر عبور کنند. Cross Over بهترین استراتژی برای بررسی عملکرد ابزارهای مالی است و تریدرها با استفاده از این استراتژی میتوانند تغییراتی را که امکان دارد در یک بازار مالی رخ دهد را پیشبینی کنند.

استراتژی الگوی سر و شانه سقف در سوئینگ تریدینگ

استراتژی الگوی سر و شانه سقف (Top Head and Shoulders) در سوئینگ تریدینگ، به عنوان یک الگوی بسیار اساسی شناخته میشود. نمایش این الگو بر روی نمودار نشان میدهد که ارزهای دیجیتال در حال سقوط هستند. الگوی سر و شانه سقف برای آن دسته از سرمایه گذارانی که به دنبال یک الگوی مناسب جهت انجام تحلیل تکنیکال هستند، بسیار مناسب است. این الگو شکل سادهای دارد و هنگامی که معاملهگران آن را میبینند، به راحتی میتوانند الگوی Top Head and Shoulders را تشخیص دهند. شکلگیری این استراتژی با استفاده از یک خط مبنا که همان گردن است و سه قله که سقف قیمتی را نشان میدهد، شکل میگیرد و قلهای که در وسط قرار گرفته، بالاترین سطح را نشان میدهد. در حالت کلی، از این الگو برای بررسی تغییر روند از صعودی به نزولی بودن استفاده میکنند و هنگامی که تریدر از این الگو استفاده نمایند، به این معنی است که دیگر خبری از روند صعودی نیست و باید برای کاهش ضرر، اقدامات اساسی انجام دهند.

استراتژی الگوی فنجان و دسته در سوئینگ تریدینگ

استراتژی الگوی فنجان و دسته (Cup and Handle) در سوئینگ تریدینگ، در تحلیل تکنیکال کاربرد دارد. از این الگو به عنوان الگوی بازگشت صعودی یاد میشود و پس از روند نزولی شدن، خود را نشان میدهد. تریدرها با استفاده از این الگو در سوئینگ تریدینگ، میتوانند فرصتهای معاملاتی جدیدی برای خرید کسب کنند.

استراتژی الگوی پنجم و پرچم سه گوش در سوئینگ تریدینگ

الگوی چرم (Flag) و پرچم سه گوش (Pennants) یکی از استراتژیهای سوئینگ تریدینگ هستند که میتوانند روند حرکت را به خوبی نشان دهند. این الگو در روند شکل میگیرد و زمانی شکسته میشود که حجم بالایی آن وجود داشته باشد.

بیشتربخوانید: سلفیش ماینینگ به چه معناست؟

مزایای سوئینگ تریدینگ

استفاده از سوئینگ تریدینگ مزایای زیر را دارد:

• در مقایسه با ترید روزانه (Day Trading) به زبان کمتری نیاز دارد.

• معاملهگران در معاملات نوسانی، میتوانند به شیوه کارآمدتری از سرمایه خود استفاده کنند و بالاترین بازدهی را به دست بیاورند.

• امکان استفاده از تحلیل تکنیکال توسط تریدرها وجود دارد و این موضوع ترید را سادهتر میکند.

• تریدرها در معاملات سوئینگ تریدینگ، ریسک کمتری قبول میکنند؛ چراکه میتوانند پوزیشن خود را اصلاح نمایند.

• سوئینگ تریدینگ اجازه استفاده از هر دو نوع معاملات لانگ و شورت را میدهد.

• سوئنیگ تریدینگ انعطافپذیری بسیار بالایی دارد و تریدرها قادر به انتخاب پوزیشن معاملاتی خود برحسب میزان ریسکپذیری هستند.

معایب سوئینگ تریدینگ

از نقاط ضعف سوئینگ تریدینگ میتوان به موارد زیر اشاره کرد:

• معکوس شدن ناگهانی قیمتها در معاملات نوسانی میتواند باعض ضررهای هنگفتی شود.

• تریدر سوئینگها در اکثر مواقع، فرصت سرمایه گذاری بلندمدت را از دست میدهند و به دنبال کسب سود در کوتاه مدت هستند.

• هیچ تضمینی در این روش وجود ندارد و موقعیتهای تجاری به راحتی در معرض ریسک قرار میگیرند.

• در Swing Trading کارمزدها به مراتب بالاتر و نوسانات بازار نیز بیشتر هستند.

مقایسه سوئینگ تریدینگ و معاملات روزانه

سوئینگ تریدرها در مقایسه با تریدرهای روزانه، تغییر بیشتر قیمتها را دنبال میکنند و به دلیل اینکه تریدرهای روزانه معاملات بیشتری دارند، در نتیجه به امکان رصد بیشتر بازار دسترسی پیدا میکنند. هدف تریدرهای معاملات نوسانی، کسب سود از حرکات قیمتی است که زمان بیشتری طول میکشد و به دلیل بزرگ بودن این حرکتها، آنها میتوانند معاملات کمتری انجام داده و سود بیشتری کسب کنند. به عبارتی دیگر، تریدرهای روزانه در طول روز چندین بار معامله میکنند اما سوئینگ تریدرها، معاملا خود را برای چندین روز باز میگذارند. همچنین تریدرهای روزانه، تنها از ابزار تکنیکال برای بررسی بازار استفاده میکنند اما سوئینگ تریدرها، اغلب ترکیب چندین ابزار تحلیل تکنیکال و فاندامنتال را برای بررسی بازار به کار میبرند.

نکات قابل توجه هنگام استفاده از سوئنیگ تریدینگ

در سوئینگ تریدینگ، از اندیکاتورهای مختلفی مانند باندهای بولینگر، میانگین متحرک، RSI و غیره استفاده میشود. یک سوئینگ تریدر، باید این استراتژی خود را یافته و از چارتهای روزانه برای معاملات استفاده کند. لازم به ذکر است که در سوئینگ تریدینگ، نباید از بررسیهای چارتهای ساعتی مانند 4 ساعته استفاده کرد؛ چراکه این بازههای زمانی میتوانند سیگنالی برای ورود یا خروج تریدرها ترتیب دهند. یکی دیگر از نکات مهم درباره Swing Tradingها، درباره میزان سود و ریسک است و مقدار ریواردی که دریافت میشود، بر میزان ریسک این معاملات اهمیت زیادی دارد. سود کمتر در قبال کسب سودهای متوسط برای این دسته از افراد معقول نیست؛ چراکه مدت زمان حضور آنها در بازار طولانی مدت است و بهتر است تا از سرمایه خود بهره بیشتری ببرند.

سوئینگ تریدینگ؛ سبک معاملاتی پرکاربرد در دنیای ارزهای دیجیتال

سوئنیگ تریدینگ به عنوان یک استراتژی در بازارهای مالی، کاربرد و اهمیت زیادی دارد. هرچند تسلط بر قیمت ارزهای دیجیتال، کلیدی برای استراتژی های معاملاتی موفق است اما هدف استفاده از این استراتژی، کسب سودهای کوتاه مدت از حرکت قیمت است و سوئینگ تریدینگ به عنوان یکی از روشهای معاملاتی که در مدت زمان کوتاهی سودآور است، شناخته میشود. سوئنیگ تریدرهایی که از این استراتژی برای خرید و فروش ارزهای دیجیتال استفاده میکنند، برای چند روز تا چند هفته در پوزیشن خود باقی میمانند. طبق نظر کارشناسان کریپتوباز، افرادی که قصد دارند به عنوان سوئینگ تریدر یا تریدرهای روزانه فعالیت کنند، بهتر است برای مدتی هر دو روش را امتحان کرده و بر اساس بازخوردهای دریافتی خود، بهترین روش را برای انجام معاملات خود انتخاب نمایند. تریدرهایی که از Swing Trading استفاده میکنند، باید علاوه بر تحلیل تکنیکال، با تحلیل فاندامنتال نیز آشنا بوده و اخبار بازار را مورد بررسی قرار دهند. با مراجعه به وبلاگ کریپتوباز، میتوانید به اخبار روز دنیای ارزهای دیجیتال دسترسی داشته و از این تحلیلات در معاملات خود استفاده کنید.